深耕高温合金领域,图南股份:产品矩阵丰富,国产替代空间大

1 图南股份:励精图治三十年,深耕高温合金领域

1.1 拥有完备的全产业链生产流程

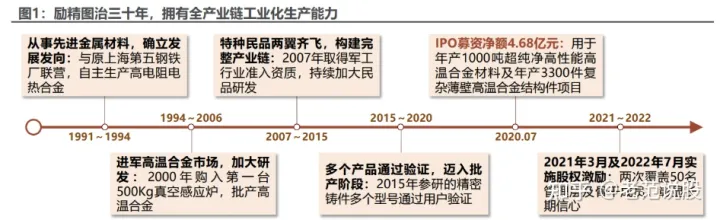

励精图治三十年,拥有全产业链工业化生产能力。

公司成立于1991年5月,于2020年7月上市,主营高温合金、特种不锈钢等高性能合金材料及其制品,应用在航空发动机、燃气轮机、核电装备等特种及高端领域。

公司拥有大型高温合金复杂薄壁精密铸件全产业链系统,对质量和成本管控能力突出,是国内少数实现铸造高温合金母合金及大型高温合金复杂薄壁铸件同时批量化生产的企业之一。

回复公司发展历程,主要包括四个阶段:

1)成立初期,公司以高电阻电热合金为起点进军先进金属材料行业,最终确立战略发展方向,在六年的时间内实现了高温合金的批量生产;

2)2007年,公司正式迈进特种领域,逐步参与相关型号产品所需高温合金材料的研发和生产;

3)2015年以来,公司多个型号产品顺利进入批量化生产阶段,当前主营产品为铸造高温合金(母合金、精密铸件)、变形高温合金及特种不锈钢等特种合金及其制品;

4)2020年,公司于创业板上市,募资总额5.3亿元(净额4.68亿元)用于项目建设。

同时把握航空发动机产业链的高景气,进行产业链延伸,拓展业务边界。

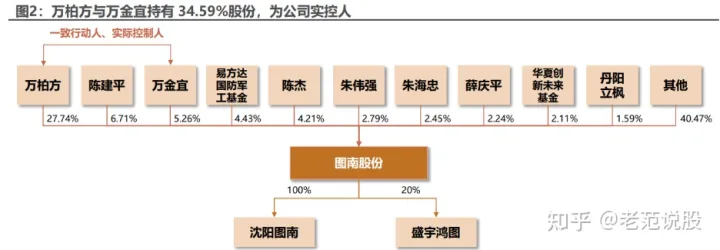

公司实控人为万柏方与万金宜,合计持有 34.59%股份。

1)截至 2022 年二季度末,董事长万柏方先生直接持有公司 27.74%的股份,并通过丹阳立枫投资合伙企业间接控制公司 1.59%的股份,合计持有 29.33%的股份。万柏方先生的一致 行动人万金宜先生持有公司 5.26%的股份,两人系父子关系,直接与间接合计持有公司 34.59%的股份,为公司的控股股东及实控人。

2)公司与上海盛宇投资等发起设立盛宇鸿图,投资方向为特种新材料、电子信息新材料领域具有核心技术或渠道优势的高成长性科技型企业,公司实缴出资 4000 万元,占注册资本 20%。2021 年 7 月,公司在沈阳注册成立全资子公司沈阳图南,开展航空用中小零部件自动化加工产线项目建设,预计达产年可形成年产各类航空用中小零部件 50 万件/套加工生产能力。

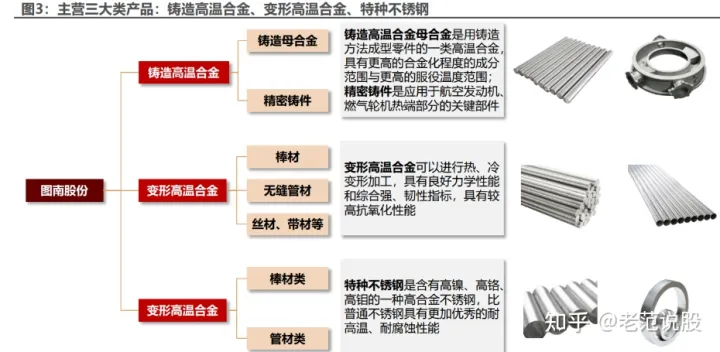

主营铸造高温合金、变形高温合金和特种不锈钢。

1)公司掌握高温合金材料的超纯净熔炼、近净型熔模精密铸造技术、高精度无缝管材制造等关键核心技术,是航空发动机、燃气轮机高端装备制造的重要供应商。

2)公司为阳江、田湾、福清等核电站的建设提供堆内构件和驱动机构材料;

3)为航空发动机配套科研、生产大型复杂薄壁高温合金结构件,为飞机和航空发动机配套科研生产高温合金和特种不锈钢无缝管。

从配套产品看,当前铸造高温合金的配套规模较大。公司将进一步发挥全产业链生产流程的优势,针对特种产品配套多品种、多规格、小批量的特点,加快变形高温合金、特种不锈钢等其他业务的配套研制,进一步丰富产品的种类。

1.2 费用管控能力增强,盈利水平持续提升

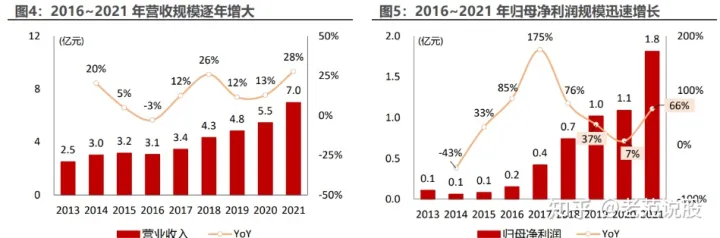

营收及利润规模逐年增加,盈利水平不断提升。公司 2021 年实现营收 7.0 亿 元,同比增加 27.7%;实现归母净利润 1.8 亿元,同比增加 66.2%。

同时我们看到,2016~2021 年,营收 CAGR 为 17.9%,归母净利润 CAGR 为 63.9%,归母净利润年复合增速大幅高于营收年复合增速,公司盈利水平不断提升。

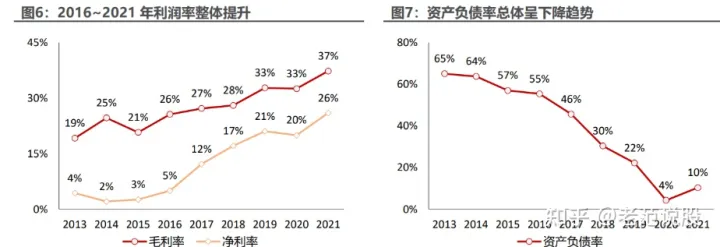

利润率持续提升,负债规模持续下降。

1)2021 年毛利率达 37.3%,同比增加 4.7ppt;净利率达 26.0%,同比增加 6.0ppt。从历史上看,公司毛利率从 2013 年 19%提升至 2021 年 37%,盈利能力提升明显,主要原因是产品结构改善和规模效应。

2)公司资产负债率由 2013 年的 65.1%逐年下降至 2019 年的 22.2%,主要系净利润持续增加所致,同时应付账款及长短期借款余额均有减少,总体负债规模降低。2020 年 IPO 募资后,资产负债率进一步下降至 4.3%,2021 年上升至 10.3%主要系应付账款增加所致。

期间费用率呈下降趋势,费用管控能力增强。

公司期间费用率由 2016 年的 20.4%下降至 2021 年的 13.8%,总体呈下降趋势。具体看 2021 年,销售费用率 1.1%,同比下降 0.4ppt;管理费用率 6.4%,同比增加 2.0ppt;财务费用率-0.1%,同比下降 0.6ppt;研发费用率 6.4%,同比增加 0.2ppt。2018 年以来,公司研发支出逐年增加,主要系研发项目增多及确认研发人员股份支付费用所致。研发人员数量由 2019 年的 70 名增加至 2021 年的 90 名(占总人数的 17.3%),研发团队保持持续扩张的趋势。

应收账款回款情况良好,经营性现金流持续净流入。

公司为应收账款的安全收回制定了严格的内控制度,从客户的类型、合作年限、年采购量、付款模式等方面对客户进行五级分类,确定不同的信用等级额。同时将应收账款回款情况纳 入销售人员绩效考核标准,应收账款的回款情况良好,2016~2021年,公司应收/营收比例不断降低,从 32%下降至 10%。公司的经营活动净现金流持续保持净流入状态,经营状况良好。

存货规模逐年扩大,合同负债 1Q22 大幅增长。

2017~2021 年公司存货规模逐年增大,主要系下游需求增长拉动,公司为保证产品交付,生产备货增加所致。截至 2022 年一季度末,公司合同负债规模达到 0.21 亿元,较年初大幅增长 123%,主要系受需求增长,客户先行预付部分货款所致。

2 航空发动机拉动需求,国产替代空间大

2.1 高温合金:航空发动机结构中的关键材料

高温合金一般以铁、镍、钴为基,是一类既能在 600℃以上的高温下抗氧化、抗腐蚀、抗蠕变,又能在一定高强机械应力作用下长期工作的合金材料。高温合金的根本特性在于其在一定温度下所具有的高强度,因此俄罗斯将其称为热强合金,欧美则称之为超合金。高温合金主要有按基体元素种类、按材料成型方式和按合金强化类型三种方式进行分类的标准。

1)按照基体元素种类,高温合金可以分为铁基、镍基和钴基,目前市场需求占比最大的为镍基高温合金,达80%以上。

2)按照制备工艺,我们可以将高温合金分为变形高温合金、铸造高温合金及粉末高温合金,这也是最常用的分类方法。

根据华经产业研究院,变形高温合金与铸造高温合金的应用最广,2020年分别占市场需求的70%与20%。

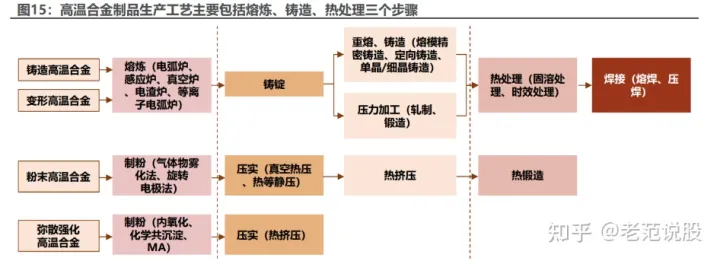

高温合金产品生产工艺主要包括熔炼、铸造、热处理三个步骤。

大多数高品质高温合金并非只采用一种工艺进行熔炼,而是采用双联工艺或三联工艺。双联 工艺即通过真空感应炉+电渣重熔炉或真空感应炉+真空自耗炉来生产;三联工艺则采用真空感应炉+电渣重熔炉+真空自耗炉的方式进行生产。

我国从2010年左右引入三联工艺,目前在部分产品中得到应用。值得注意的是,转动件基本都要求使用三联工艺。

我国高温合金约 80%应用于航空航天领域。

高温合金在需要材料承受高温的环境中有广泛的应用,在航空航天、核能发电、船舶燃气轮机等领域有较高价值,其中航空航天领域是高温合金最重要的消费领域,也是要求最高的领域。全球约55%的高温合金用于航空航天等领域,而我国大部分高温合金用在航空航天领域。

2.2 供需情况:当前依赖进口,国产替代空间较大

全球高温合金未来市场增量主要来源于中国。

高温合金行业产能增长主要以现有厂商扩产为主,但生产工艺复杂、下游认证周期长等原因导致该行业整体增速较缓。

2015~2019年,全球高温合金市场规模 CAGR 为 4.79%,中国 CAGR 为 21.66%,国内市场增速明显高于全球市场增速。

根据前瞻产业研究院数据,2020年全球高温合金市场规模 137 亿美元,2024年将达到 173 亿美元;2020年我国高温合金市场规模为 187 亿元,并将于2025年达到 314 亿元。

我国高温合金供需缺口较大。

2013~2020年,我国高温合金产量 CAGR=15.83%,需求量 CAGR=17.74%,需求增速大于供给增速,供需持续不匹配。高温合金供需缺口不断扩大,2020年已达2.2万吨;缺口增速先快后慢,2018年达峰值 40%。航空、航天、燃气轮机等领域的高端高温合金国产替代空间较大。随着国内企业生产工艺和技术的提升,产能建设速度加快,高温合金的国产化率有望迅速提升。

2.3 市场空间:航空发动机和燃气轮机驱动需求增长

2.3.1 航空发动机放量是主要驱动因素

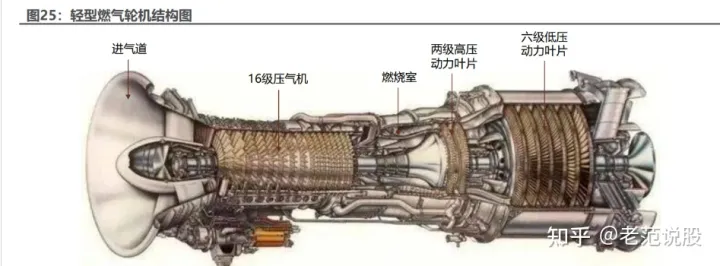

高温合金占航空发动机质量40~60%。高温合金主要应用于航空航天领域,以航空发动机为主,主要用于燃烧室、导向器、涡轮叶片和涡轮盘四大热端部件制造,高温合金占航空发动机总重量的40~60%。

在民用工业的能源动力、交通运输、石油化工、冶金矿山和玻璃建材等领域,镍基高温合金有广泛的应用,主要用于柴油机和内燃机的增压涡轮、工业燃气轮机、内燃机阀座、转向锟等部件。

2.3.2 燃气轮机是高温合金的重要应用方向

高温合金的另外一个重要应用是燃气轮机。燃气轮机具有功率大、尺寸小、起动迅速、加速性和机动性好等特点,对国防、能源、电力等领域都有重要的战略意义。

目前,国际上已经发展了三代燃气轮机,部分四代高效燃气轮机已投入使用。

在舰船动力方案选择上,燃气轮机的主要竞争对手是舰用柴油机和舰用蒸汽轮机,燃气轮机自身特性与舰船动力系统性能要求更为吻合,成为了各国舰船动力系统发展的主流选择。

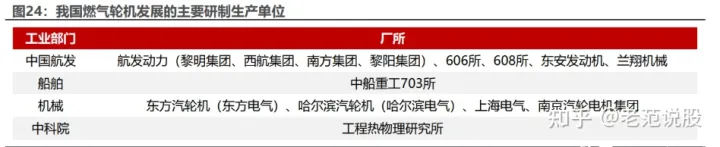

燃气轮机国产化加速驱动高温合金需求增长。

高温合金在燃气轮机中占有重要地位,在燃烧室、导向叶片、涡轮工作叶片以及涡轮盘等部件上都有应用。目前我国燃气轮机主要研制力量来自于中国航发、船舶、机械、中科院等部门及院所。国产舰船用燃机逐渐进入批产,将驱动高温合金的需求持续增长。

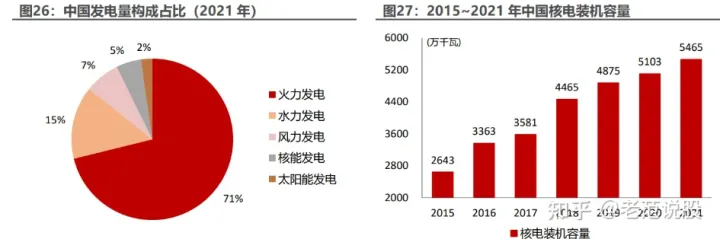

2.3.3 核电建设加快,预计新增高温合金年需求 3631 吨(2022~2030年)

高温合金在核电领域也有较为广泛的应用。1974 年,我国自主设计了第一座核电站——秦山核电站,中国也因此成为了世界上第七个能够自主设计建造核电站的国家。历经五十年发展,我国已经拥有了完整的核工业体系。

目前,我国已经率先实现了由二代向三代核电技术的跨越式发展,全面掌握了反应堆压力容器、蒸汽发生器、保护控制系统和核级焊材、核级密封件等关键设备,材料制造技术,具备了每年 8~10 台/套电主设备制造能力和同时建造 30 台以上核电机组的工程施工能力,综合国产化率已达 88%以上。

十四五期间,我国核电有望按照每年 8 台的建设规模推进,核电领域的发展将拉动对高温合金材料的需求。

核电装备制造高温合金年需求有望达 3631 吨。在核电装备制造业中,高温合金主要应用于承担核反应工作的核岛内,核电装备中主要使用高温合金的部件包括燃料转运装置、控制棒驱动机构、压力容器、蒸发器及堆内构件、燃料棒定位格架、高温气体炉热交换器等。截至 2022 年 6 月,我国在运核电机组 54 台,在建核电机组 23 台,在运在建核电机组总数位居全球第二。

预计 2022~2025 年,我国将进一步加快扩大装机规模,保持每年 6~8 台核电机组的核准开工节奏,2025 年核电运行装机容量达 7000 万千瓦左右。

中国核能行业协会预测,核电装机规模将于 2030 年达 1.2~1.5 亿千瓦,我们预计,2022~2030 年间将年均新增 726 万千瓦规模,对应高温合金年均需求 3631 吨。

3 产品矩阵丰富,积极扩产拓展业务边界

3.1 生产流程完备;产品矩阵丰富产销量持续增长

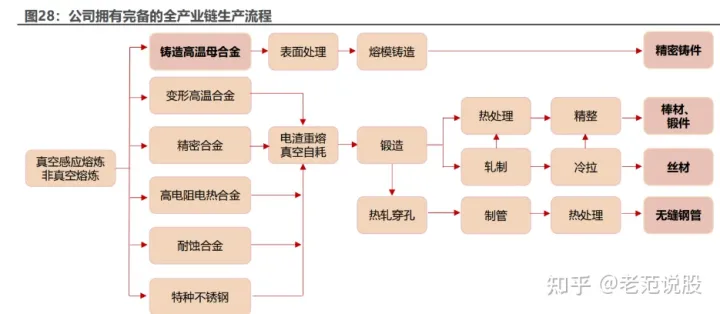

完备的全产业链生产流程与丰富的产品结构。

公司拥有先进的特种冶炼、精密铸造、制管等装备,按照专业化生产将流程分工为特种冶炼、铸造、锻轧、拉丝与制管五大生产线,拥有完备的全产业链生产流程。

公司自主生产高性能特种合金材料,并通过冷、热加工等工艺,形成棒材、丝材、管材、铸件等丰富的产品结构。

公司主营铸造高温合金、变形高温合金和特种不锈钢,是国内少数能同时批量化生产铸造高温合金制品和变形高温合金制品的企业之一。

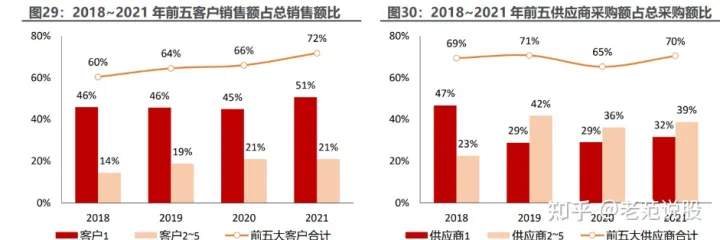

下游客户较为集中,需求持续可预期性强。

在特种领域,公司与国内航空发动机主要生产商建立了长期合作关系,2018~2021 年,公司前五大客户合计销售金额占公司销售总额比例分别为 60.4%、64.5%、66.0%和 71.7%,客户结构稳定,集中度较高。

在高端民品领域,公司入选了上海电气电站设备有限公司汽轮机厂、上海电气核电集团上海第一机床厂等国内大型企业的合格供应商名录,后续业务发展在一定程度上有可靠保障。

此外,公司的供应商基本保持稳定,2018~2021 年,前五大供应商采购金额占比分别为 69.4%、70.7%、65.3%和 70.4%。

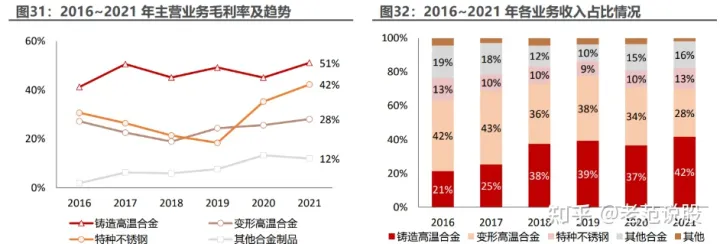

高附加值订单提量,改善公司综合毛利水平。公司综合毛利率由 2016 年的 25.6%逐渐提高至 2021 年的 37.3%。

分产品看:

1)铸造高温合金制品毛利率最高,主要系精密铸件较高的毛利率水平所致。受益于规模效应的释放及产品成材率的不断提高,精密铸件毛利率水平有望继续提高,从而进一步改善公司整体盈利能力;

2)变形高温合金制品毛利率先降后升,主要系原材料价格波动及细分产品销售占比改变的影响;

3)特种不锈钢毛利率于 2020~2021 年提升明显,主要系高附加值产品销售比重增大所致;

4)其他合金制品毛利率较低,公司主要通过生产、销售其他合金制品来提高残余金属原料利用价值及设备利用率,从而维护自身市场份额。

直接材料成本占比 60%以上,电解镍采购最多。

2017 年以来,公司直接材料成本占总成本的 60%以上,主要原材料包括电解镍、金属铬、金属钴、金属钼、电解铬、金属钨、金属铌等贵金属,其中,电解镍占比最高,因此镍价波动对公司毛利率会造成影响,根据公司招股书,假设 2017~2019 年,电解镍采购价格上涨 10%,主营业务毛利率将分别下滑 2.08ppt、2.16ppt、1.77ppt。

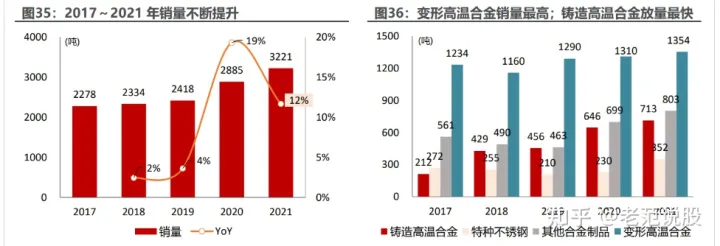

销量逐年增加,变形高温合金规模最大。2017~2021年,公司销量不断提升,主要系下游需求增长所致。

分产品看:

1)铸造高温合金销量提升显著,由 2017 年的 212 吨上涨至 2021 年的 713 吨,年复合增速达到 35.4%;

2)变形高温合金销售规模最大,2021 年占总销量 42%。

3.2 募投扩能应对需求旺盛;股权激励彰显发展信心

3.2.1 产能利用率较高,积极扩产发挥全产业链优势

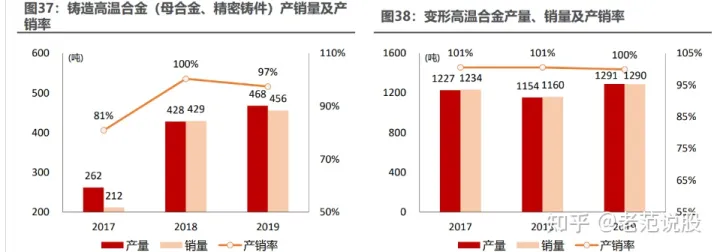

产能紧张制约企业发展;募投项目预计 2022 年完工。公司铸造高温合金和变形高温合金的产销率均接近 100%,下游需求旺盛,产能不足成为了公司进一步发展的瓶颈。

公司 2020 年 IPO 募投项目包括年产 1000 吨超纯净高性能高温合金材料建设项目和年产 3300 件复杂薄壁高温合金结构件建设项目,分别投资 1.825 亿元和 2.582 亿元,合计金额 4.4 亿元,预计于 2022 年 12 月完工。项目建成达产后,预计新增年营收 3.21 亿元。

调整项目方案,提高建设布局合理性。

针对年产 3300 件复杂薄壁高温合金结构件建设项目,公司 2021 年 2 月变更新建建筑面积为 20960 平方米,较原规划增加 16540 平方米,增加了建筑工程投资约 2700 万元。

截至 2022 年 6 月 30 日,年产 1000 吨超纯净高性能高温合金材料建设项目投资进度为 52.7%;年产 3300 件复杂薄壁高温合金结构件建设项目投资进度为 30.8%;企业研发中心建设项目投资进度为 56.0%。

3.2.2 两次实施股权激励,彰显长期发展信心

连续两年实施股权激励,彰显长期发展信心。

1)2021年 3 月,公司实施2021年股权激励计划,以 18.38 元/股(经2020年分红调整后)的价格向 31 名激励对象授予股票 268 万股(占总股本 1.34%);

2)2022年 7 月,公司再次实施股权激励,以20.93元/股的价格向 19 名技术骨干和核心业务人员授予 35 万股限制性股票(占总股本 0.12%)。公司连续两年发布股权激励计划,深度绑定长期业务发展所需骨干,彰显对未来的发展信心。

4 同业分析:竞争合作并存,创新扩产满足需求

我国从事高温合金材料及高温合金精密铸件生产的企业数量有限,主要以国家在计划经济时期规划的高温合金研发生产基地和原航空工业配套高温合金铸件的专业铸造单位为主。

研产基地主要以钢研总院、中科院金属所为代表;大型老牌钢铁厂主要以抚顺特钢、宝钢特钢为代表;图南股份作为新进入者,是民营企业新秀。

1)钢研高纳:是钢研集团旗下新材料产业的主要生产基地。1958年以来共 研制各类高温合金 120 余种,其中变形高温合金 90 余种,粉末高温合金 10 余种, 均占全国该类型合金 80%以上。《中国高温合金手册》收录的 201 个牌号中,钢 研高纳及其前身牵头研发 114 种(占比 56%),拥有突出的行业地位优势,是我 国高温合金领域技术水平最先进、生产种类最齐全的企业之一。

2)抚顺特钢:始建于 1937 年,是我国最早的特殊钢企业之一,主营四大产品:高温合金、超高强度钢、不锈钢和工模具钢,在行业内有一定技术优势。在过去三个五年计划中,抚顺特钢承担和参与了国防科工局 190 余项特种新材料科研课题,在研课题 39 项。

3)西部超导:是由西北院和超导国际于 2003 年 2 月共同出资设立的一家中外合资经营企业,于 2019 年 7 月赴科创板上市,是我国航空用钛合金棒丝材的主要研产基地,是目前国内唯一实现超导线材商业化生产的企业,也是国际唯一的铌钛铸锭、棒材、超导线材生产及超导磁体制造全流程企业。公司 2021 年跨越高温合金业务的盈亏平衡,实现营收 1.0 亿元,占比 3.5%,全年生产高温合金 555 吨,同比增加 67.4%。

4)隆达股份:成立于 2004 年,于 2022 年 7 月赴科创板上市,业务由合金管材向镍基耐蚀合金、高温合金逐步拓展。

铸造高温合金聚焦两机产业链,面向国内外市场,并参与国产航空发动机和重型燃气轮机热端部件高温合金的研发和试制;变形高温合金已建成真空感应+电渣重熔+真空自耗三联熔炼工艺生产线,部分牌号正在两机领域客户验证。

高温合金营收占比由 2018 年的 6.0%逐年快速提升至 2021 年的 42.2%。2018~2021 年,综合毛利率由 12.5%逐年提升至 19.8%;净利率由-3.9%逐年提升至 9.7%,盈利能力提升主要系附加值更高的高温合金产品占比增大所致。

5 盈利预测与估值

5.1 盈利预测假设与业务拆分

基于此前各产品占总收入的比例情况,且募投项目将为公司新增年产 1000 吨超纯净高性能高温合金材料产能,同时考虑到高附加值产品占比提升带来的产品结构优化,我们预计2022~2024年:

1)铸造高温合金分别实现营收 4.3 亿元、5.6 亿元、6.5 亿元;毛利率分别是53.7%/54.8%/54.8%;

2)变形高温合金分别实现营收 2.4 亿元、3.0 亿元、3.2 亿元;毛利率分别是29.5%/29.8%/29.8%;

3)特种不锈钢分别实现营收 1.1 亿元、1.3 亿元、1.5 亿元;毛利率分别是45.7%/46.1%/46.1%。

5.2 估值分析

我们选取高温合金领域 4 家公司作为可比公司进行分析:

1)抚顺特钢,我国 大型特殊钢重点企业和特种材料研产基地,主营变形高温合金及特种不锈钢;

2) 钢研高纳,我国高端和新型高温合金制品生产规模最大的企业之一,主营铸造高 温合金及变形高温合金;

3)西部超导,钛合金核心标的,同时布局高温合金业务,主营变形高温合金;

4)隆达股份,业务由合金管材向镍基耐蚀合金、高温合金拓 展,主营铸造高温合金。

上述公司主营业务与公司核心业务具有可比性。公司全产业链生产流程完备,具有高成长动能。同时,募投项目将助其突破产能瓶颈,为下游需求提供保障。

值得注意的是,2021年 7 月,公司在沈阳注册成立全资子公司沈阳图南,开展航空用中小零部件自动化加工产线项目建设,公司在自身高温合金材料业务之上进一步进行产业链纵向延伸,新业务有望成为公司第二增长曲线。

我们预计,公司2022~2024年归母净利润分别是 2.49 亿元、3.24 亿元和 4.53 亿元,同比增速分别是 37.3%、30.3%和 39.8%。

当前股价对应2022~2024年 PE 为 60x/46x/33x。可比公司2022~2024年 PE 均值为52/34/26 倍,公司 PE 估值高于行业平均水平。

主要原因是:

1)稀缺性:兼具铸造和变形高温合金业务。公司作为高温合金民营企业,同时具有铸造和变形高温合金,具有稀缺性;

2)成长性:向下游拓宽成长边界。公司成立子公司沈阳图南,承接发动机主机厂的配套业务,向下游产业链延伸,通过分析飞机产业链外协模式可知,此业务未来发展空间较大,这将有助于公司在未来较长时间内保持较高增速,拓宽成长边界。

基于上述两点,公司与钢研高纳类似,享有市场的估值溢价。

6 风险提示

1)原材料价格波动:

公司产品的主要原材料为电解镍、金属钴、金属铬等金属材料,其价格的波动对原材料的采购价格具有较大影响。电解镍市场价格近三年呈上升趋势,虽然公司通过批量采购、合理安排采购时点等多种措施对其加以应对,但是如果原材料价格在未来保持持续上升态势,则会导致产品成本上升,如果公司不能及时调整产品售价,公司毛利率和经营业绩将会受到不利影响。

2)募投项目建设不及预期:

公司本次募集资金进行项目投资,综合考虑了当前市场状况、技术水平及发展趋势、产品及工艺、原材料供应、生产场地及设备等因素,并会同相关专家对可行性进行了充分论证。如果募集资金不能及时到位,行业环境、市场环境等情况发生突变,或项目建设过程中由于管理不善或产生在目前条件下无法预料的技术障碍等因素影响了项目进程,募集资金投资项目的效益将会不及预期。

3)客户集中度较高:

公司的高性能合金材料及制品已通过了多款航空发动机型号验证,成为了国内大型航空发动机制造厂商的主要供应商之一。公司与主要客户建立了良好稳定的合作关系,2021年前五大客户销售收入占总营收比达72%。如果现有客户需求受政策变化影响而大幅下降,较高的客户集中度将对公司的经营产生一定的影响。

弓中号:搜索老范说股

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~